14 Ene Claves sobre el borrador del IVA que enviará Hacienda a los autónomos

2020 llega con algunas novedades fiscales para los autónomos. La Agencia Tributaria puso en marcha el año pasado un Plan Estratégico para mejorar la relación entre negocios y Administración de cara a 2022. El objetivo es digitalizar los procesos, reducir los trámites burocráticos y combatir el fraude fiscal.

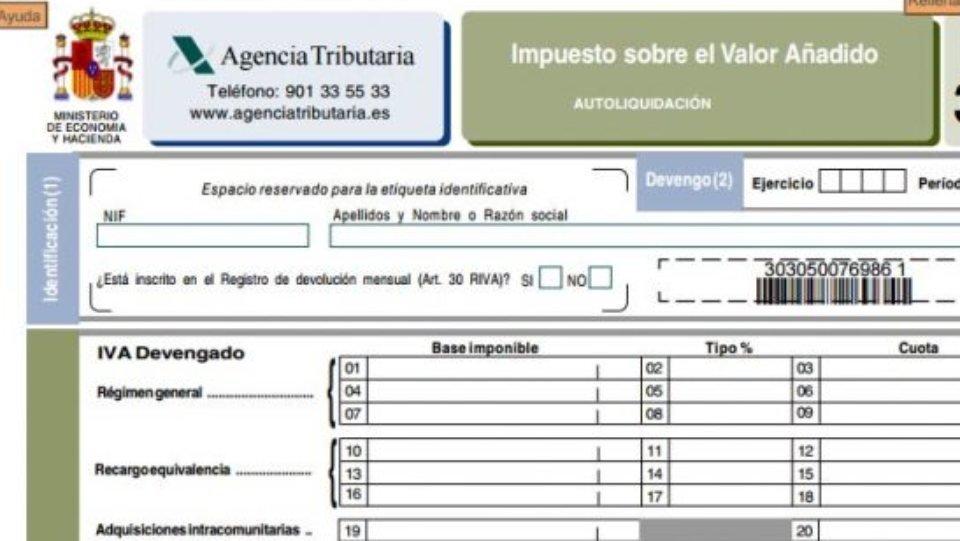

Para llevarlo a cabo, se introducirán a lo largo de los próximos dos años algunas novedades. Entre ellas, el borrador de la declaración trimestral del IVA o ‘Pre-303’, que entrará en vigor en febrero. Se trata de un proyecto piloto que viene a complementar el conocido Suministro Inmediato de Información (SII) y que pretende cumplir una función similar al ya disponible borrador de la Renta: Hacienda envía los datos personales, ingresos y gastos recabados durante el trimestre al autónomo o pyme y, éste, los confirma o modifica.

De momento, es una prueba en la que participará un número reducido de contribuyentes incluidos en el SII. Desde la Administración confirmaron que el borrador irá dirigido a negocios más bien pequeños y se espera que, por el momento, afecte sólo a «unos pocos miles de autónomos y pymes».

Los destinatarios verán minimizado el tiempo que invierten en la gestión de su declaración trimestral y los posibles fallos que pudieran cometer a la hora de completarla.

Funcionamiento y ventajas

Revisar y,después, confirmar o modificar. Así de sencillo lo tendrán los autónomos con el nuevo borrador del IVA. A través de la información recabada por el SII, Hacienda enviará un documento con los datos personales, ingresos y gastos -deducibles y no deducibles– del contribuyente durante el trimestre. Éste podrá verificarlos con tiempo y cambiar o ratificar lo que le envía la Agencia Tributaria.

Por un lado, el nuevo borrador disipará las dudas a la hora de realizar la declaración que aún se le presentan a muchos autónomos y dueños de pequeños negocios. Por ejemplo, a la hora de decidir qué gastos se pueden desgravar y cuáles no. El borrador ya habrá separado todos estos conceptos, de manera que el contribuyente sólo tendrá que ver si son correctos. Esto evitará fallos muy recurrentes en el colectivo en todo lo relativo a deducciones.

Otro de los principales objetivos de este proyecto piloto es agilizar las gestiones por parte de la Administración. La idea es que se reduzcan los tiempos de devolución del IVA soportado, y, por supuesto, el tiempo de gestión de la propia declaración.

Según fuentes de la administración, el nuevo borrador constará de tres pilares fundamentales:

-Los Libros Agregados (LLAA)

Implican la recopilación de toda la información contenida en los libros de registro de los contribuyentes y el cálculo del importe que corresponde incluir en cada casilla del modelo 303. Así, se les mostrará las cuantías que deben ser declaradas en dicho modelo partiendo de lo contenido en sus libros SII.

Del mismo modo, también se les mostrará el contenido que deberían tener el resto de casillas de la declaración relativas a su operativa comercial (es decir, información adicional y operaciones realizadas en el ejercicio). De este modo, el contribuyente podrá consultar en cada periodo de liquidación las cantidades que tendrá que llevar a las diferentes casillas del modelo 303. Además, podrá acceder a tales cantidades para consultar cuáles son las facturas declaradas en sus libros que determinan esos importes.

–Depuración Censal Dinámica :

A la totalidad de los contribuyentes -no sólo a los destinatarios del Pre 303- se les mostrará en la trimestral los aspectos censales con transcendencia a efectos de IVA, y cuando proceda, podrán modificarlos.

Hay que diferenciar dos tipos de datos censales mostrados:

- Los relativos al periodo de liquidación de la trimestral en cuestión. Se le enseñará al contribuyente la situación censal a fecha de devengo de la autoliquidación a presentar.

- Situación censal a fecha de presentación. Además, y de forma paralela, podrá consultar la situación censal en el momento de la presentación del modelo 303 y realizar los cambios que correspondan.

Por ejemplo, si un contribuyente no consta en REDEME y quiere darse de alta en abril, puede hacerlo en el 303; igualmente, a contribuyentes que hayan dejado de realizar una actividad económica pero no hayan solicitado la baja en el 036/840, se les informará de todas las actividades en las que constan con alta, pudiendo depurar, de este modo y en el momento, su situación censal.

-El propio borrador:

Todo lo anterior servirá para confeccionar el Pre 303. A los destinatarios del borrador se les ofrecerá toda la información, mientras que al resto de contribuyentes se les mostrará sólo la información censal.

¿A quién afecta el nuevo borrador del IVA?

Desde la Administración explicaron las condiciones para que un autónomo esté incluido en el nuevo sistema:

- Tiene que ser, lógicamente, sujeto pasivo de IVA

- Debe estar incluido en el Suministro Inmediato de Información (SII)

- Tiene que estar en el Registro de Devoluciones Mensuales (Redeme)

- Debe contar con un volumen de operaciones a efectos de IVA inferior a 6 millones de euros

- No debe estar en régimen de caja, ni aplicar la regla de prorrata, ni formar parte de un grupo de entidades a efectos de IVA.

Doble función del Pre 303

Una vez puesto en marcha, el nuevo borrador permitirá al contribuyente reducir los tiempos de devolución del impuesto, es decir que cobrará antes la cantidad a devolver por el exceso del IVA soportado sobre el repercutido. De hecho, según explicó el año pasado la ministra de Hacienda -entonces en funciones- María Jesús Montero, el objetivo es “hacer más fácil la presentación de las declaraciones, sobre todo a los pequeños negocios, y favorecer el cumplimiento voluntario”.

Por supuesto, a Hacienda también le beneficiará el sistema, ya que tendrá un mejor control de los obligados tributarios. En este sentido, la idea de la Administración es que, con estas mejoras, cada vez sean más los negocios que formen parte del SII – principal requisito para recibir el borrador-. Así, se favorecerá que el contribuyente presente en tiempo y forma adecuada su declaración y, además, incluya todos sus ingresos y gastos. Se trata, en definitiva, de un paso más en la lucha contra la economía sumergida, y en la reducción de los trámites a los que se enfrenta el autónomo en su día a día.

Fuente: Daniel Ghamlouche, Autónomoyemprendedor.es

No Comments